Przed warszawskim sądem rozpoczął się proces grupowy przeciwko Skarbowi Państwa, który zainicjowała grupa ok. 400 osób. Pozywający zarzucają rządzącym zbyt słabą kontrolę nad sektorem finansowym. Chcą także ustalenia odpowiedzialności nadzoru i ówczesnych władz. Według prawników, ewentualna wygrana stworzyłaby precedens i umożliwiłaby zmiany prawne, a także uzyskanie odszkodowań. Może też zmusić instytucje państwowe do bardziej rygorystycznego nadzoru nad rynkiem. Jednak jak podkreślają eksperci, przed frankowiczami długa i ciężka batalia, bo sprawa nie jest prosta. Muszą oni udowodnić, że nadzór finansowy oraz władze, znając ryzyko związane z tego typu kredytami, zaniedbały obowiązki. Kluczowym elementem będzie zebranie dowodów na to, że rząd miał pełną wiedzę o ryzykach i nie podjął odpowiednich działań. Do tego eksperci dodają, że jeżeli frankowicze wygrają proces, to późniejsze odszkodowania będą ciążyły nie na konkretnych osobach, tylko na Skarbie Państwa, czyli na wszystkich Polakach.

Sąd Okręgowy w Warszawie niedawno otworzył proces grupowy frankowiczów przeciwko Skarbowi Państwa. Obecnie w skład grupy pozywającej wchodzi ok. 400 osób, ale kolejni kredytobiorcy mają 3 miesiące na przyłączenie się do niego. Ten pozew nie dotyczy odszkodowań, ale ustalenia odpowiedzialności nadzoru ówczesnych władz państwowych za zbyt słabą kontrolę nad sektorem finansowym.

– Ochrona konsumenta w czasie masowej sprzedaży kredytów frankowych praktycznie nie istniała. Nadzór i władze państwowe w żaden sposób nie chroniły obywateli przed ryzykiem – mówi radca prawny Radosław Górski, pełnomocnik frankowiczów. – Stawiam tezę, że było to co najmniej rażące niedbalstwo rządu oraz osób odpowiedzialnych za nadzór finansowy i ochronę konsumentów – dodaje mec. Górski.

Z informacji dostępnych w mediach wynika, że do pozwu mogą przystąpić osoby, które zawarły umowę kredytu we franku szwajcarskim w okresie od 08.02.2006 r. do 30.11.2008 r. Wygrany proces o ustalenie odpowiedzialności Skarbu Państwa otworzy im drogę do zawarcia ewentualnej ugody lub rozpoczęcia kolejnego – o odszkodowanie bądź zadośćuczynienie.

– Stroną procesu jest Skarb Państwa. Nie ma znaczenia, jaka partia czy partie sprawowały wówczas władzę. Premier, minister finansów czy przewodniczący KNF to funkcje publiczne, a nie partyjne – komentuje adwokat Jakub Bartosiak z Kancelarii MBM Legal. – Jeśli sąd ustali odpowiedzialność Skarbu Państwa, a w kolejnych procesach zasądzi na rzecz kredytobiorców odszkodowania, to uiszczać je będzie Skarb Państwa, a nie konkretna osoba – uzupełnia ekspert.

Zdaniem mec. Radosława Górskiego, jest prawdopodobne, że mogliśmy mieć do czynienia z umyślnym działaniem, mającym na celu ułatwienie sprzedaży kredytów frankowych w Polsce i celowym wprowadzaniem w błąd konsumentów. Rekomendacja S z 2006 roku, która w założeniu miała chronić konsumenta, w praktyce błędnie informowała, wskazując na stabilność kursu franka szwajcarskiego.

– Nikt, kto miał jakąkolwiek wiedzę na temat skali ryzyka zmian kursowych, nie mógł przypuszczać, że założenia rekomendacji S z 2006 roku mogły realnie uchronić jakiegokolwiek konsumenta przed ryzykiem związanym z kredytami frankowymi. Natomiast w tamtym czasie masowa sprzedaż kredytów w tej walucie była w interesie wszystkich – twierdzi mec. Radosław Górski.

Z kolei w opinii mec. Jakuba Bartosiaka, trudno wskazać na działania skierowane do kredytobiorców, informujące o określonych rozwiązaniach finansowych. O ile nie dziwi to, że nie podejmowały ich banki, o tyle można było tego oczekiwać od organów publicznych. W efekcie działania KNF były spóźnione, a wielu niekorzystnych zjawisk nie dostrzeżono lub zauważono je za późno. Tak było nie tylko w sytuacji samych frankowiczów, ale również np. w przypadku afer Amber Gold, GetBack czy sprzedaży polisolokat.

– Pozew grupowy koncentruje się na odpowiedzialności za szkodę, ale zwracamy uwagę na ekonomiczne i społeczne skutki, jakie wywołała sprzedaż kredytów frankowych. Wśród nich należy wymienić bankructwa kredytobiorców, licytacje ich majątków, stres w związku z niepewnością co do wysokości raty, problemy i konflikty wywołane zadłużeniem, depresje oraz – w skrajnych przypadkach – myśli i próby samobójcze – podkreśla pełnomocnik frankowiczów.

Sprawa jest skomplikowana, choć – według niektórych ekspertów – w latach boomu na kredyty frankowe było to w interesie wszystkich. Władza mogła ogłosić sukces. Polacy mieli dostęp do taniego i – ich zdaniem – bezpiecznego kredytu. Cieszyło to też konsumentów, rosła ich zdolność kredytowa. Banki mogły sprzedawać i generować zyski. Pracownicy banków i pośrednicy zaś zarabiali na prowizjach.

– Osoby rozważające przystąpienie do tego procesu muszą zrozumieć zarówno potencjalne korzyści, jak i koszty. Wiąże się to z formalnościami, takimi jak złożenie dokumentów potwierdzających ich status kredytobiorców frankowych oraz spełnienie terminów proceduralnych. Proces ten może wymagać przedstawienia umowy, dokumentów potwierdzających warunki kredytu oraz dowodów na poniesione straty finansowe – informuje radca prawny Adrian Goska z Kancelarii SubiGo.

Koszty przystąpienia do procesu grupowego mogą obejmować opłaty sądowe, które są zwykle niższe niż w przypadku indywidualnych spraw sądowych oraz koszty związane z reprezentacją prawną. Przystąpienie do procesu grupowego może też przynieść kilka wymiernych korzyści.

– Jeżeli sąd uzna odpowiedzialność Skarbu Państwa, możliwe jest uzyskanie odszkodowań za poniesione straty finansowe. Dodatkowo sukces w takiej sprawie może stworzyć precedens, który zwiększy ochronę konsumentów w przyszłości i zmusi instytucje państwowe do bardziej rygorystycznego nadzoru nad rynkiem finansowym – zaznacza mec. Adrian Goska.

Droga do ustalenia odpowiedzialności Skarbu Państwa będzie długa. Frankowicze muszą udowodnić, że nadzór finansowy oraz władze, znając ryzyko związane z kredytami frankowymi, zaniedbały swoje obowiązki w zakresie ostrzegania konsumentów i działań interwencyjnych. Kluczowym elementem będzie zebranie dowodów świadczących o tym, że władze miały pełną wiedzę o ryzykach i nie podjęły odpowiednich działań.

– To nie jest proces o zapłatę. Korzystny dla kredytobiorców wyrok otworzy dopiero możliwość dochodzenia odszkodowania od Skarbu Państwa. Dla osób, które są już w sporze z bankiem i najprawdopodobniej odzyskają nadpłacone środki w odrębnym procesie, nie będzie to zatem istotna zmiana. Ustalenie odpowiedzialności Skarbu Państwa może natomiast być rozwiązaniem dla klientów upadłego Getin Banku – wyjaśnia ekspert z Kancelarii MBM Legal.

Do powyższego mec. Adrian Goska dodaje, że jeśli frankowicze wygrają proces, skutki mogą być daleko idące. Odpowiedzialność może spocząć na instytucjach państwowych, takich jak nadzór finansowy i rząd, które będą musiały zrekompensować poszkodowanym ich straty. Ponadto wygrana może prowadzić do zmian legislacyjnych i zwiększenia nadzoru nad instytucjami finansowymi, co w dłuższej perspektywie może poprawić ochronę konsumentów.

(MN, Czerwiec 2024 r.)

Źródło: © MondayNews Polska | Wszelkie prawa zastrzeżone.

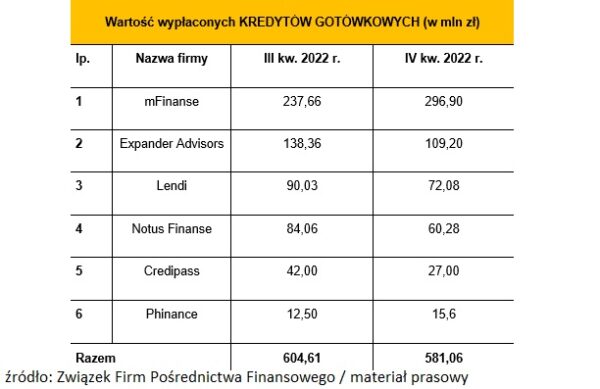

Podwyżki stóp procentowych, które regularnie występowały w całym 2022 r., miały swój wielki finał w IV kwartale minionego roku. To zjawisko zdecydowanie ograniczyło dostęp do kredytów mieszkaniowych dla dużej grupy konsumentów. W połączeniu z innym wydarzeniem – zaostrzeniem Rekomendacji S wydanej przez KNF, w rezultacie spowodowało, że wartość kredytów hipotecznych udzielonych przy wsparciu ekspertów ZFPF w IV kw. 2022 r. wyniosła przeszło 3,7 mld zł, czyli mniej o blisko 29% w porównaniu z III kw.

Podwyżki stóp procentowych, które regularnie występowały w całym 2022 r., miały swój wielki finał w IV kwartale minionego roku. To zjawisko zdecydowanie ograniczyło dostęp do kredytów mieszkaniowych dla dużej grupy konsumentów. W połączeniu z innym wydarzeniem – zaostrzeniem Rekomendacji S wydanej przez KNF, w rezultacie spowodowało, że wartość kredytów hipotecznych udzielonych przy wsparciu ekspertów ZFPF w IV kw. 2022 r. wyniosła przeszło 3,7 mld zł, czyli mniej o blisko 29% w porównaniu z III kw.

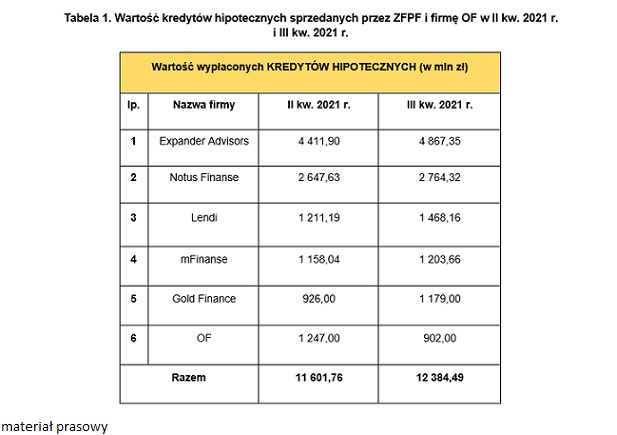

Według danych pochodzących z sądów okręgowych z całej Polski, w ubiegłym roku wpłynęło do nich o 9% więcej spraw frankowych niż w 2021 roku. Zdecydowanie najwięcej pozwów złożono w SO Warszawie – przeszło 41% wszystkich w kraju. Natomiast na drugim końcu zestawienia znajduje się Łomża. Jednocześnie, jak wynika z informacji z wybranych sądów, rośnie aktywność banków w składaniu pozwów przeciwko kredytobiorcom. Zdaniem ekspertów, takie działanie ma odstraszyć kolejnych frankowiczów przed dochodzeniem swoich praw. Jednak nie wszyscy są zgodni co do tego, czy w najbliższych miesiącach dojdzie do znaczącego wzrostu liczby spraw frankowych. Jedni zwracają uwagę na wysoką już bazę, inni zaś – na statystyki z początku tego roku.

Według danych pochodzących z sądów okręgowych z całej Polski, w ubiegłym roku wpłynęło do nich o 9% więcej spraw frankowych niż w 2021 roku. Zdecydowanie najwięcej pozwów złożono w SO Warszawie – przeszło 41% wszystkich w kraju. Natomiast na drugim końcu zestawienia znajduje się Łomża. Jednocześnie, jak wynika z informacji z wybranych sądów, rośnie aktywność banków w składaniu pozwów przeciwko kredytobiorcom. Zdaniem ekspertów, takie działanie ma odstraszyć kolejnych frankowiczów przed dochodzeniem swoich praw. Jednak nie wszyscy są zgodni co do tego, czy w najbliższych miesiącach dojdzie do znaczącego wzrostu liczby spraw frankowych. Jedni zwracają uwagę na wysoką już bazę, inni zaś – na statystyki z początku tego roku.

Błąd w ustawie frankowej zawyża wysokość spreadu, który mogli by otrzymać jako zwrot tzw. frankowicze. Tak twierdzą eksperci firmy Expander.

Błąd w ustawie frankowej zawyża wysokość spreadu, który mogli by otrzymać jako zwrot tzw. frankowicze. Tak twierdzą eksperci firmy Expander.

Średnie oprocentowanie kredytów we wrześniu spadło o 0,14 proc. wynosząc przeciętnie 5,14 proc. (comperia.pl). Mamy do czynienia z najniższą historycznie stawką WIBOR, która wynosi 2,56 proc. Na dodatek kolejny miesiąc z rzędu przyniósł deflację, co prawie na 100 proc. oznacza kolejną obniżkę stóp procentowych NBP. Wszystko więc wskazuje na to, że kredyty jeszcze stanieją. Przy tak pozytywnych wskaźnikach, co prawda zwiększyła się liczba podpisanych umów kredytowych, ale biorąc pod uwagę warunki – bardzo niewiele.

Średnie oprocentowanie kredytów we wrześniu spadło o 0,14 proc. wynosząc przeciętnie 5,14 proc. (comperia.pl). Mamy do czynienia z najniższą historycznie stawką WIBOR, która wynosi 2,56 proc. Na dodatek kolejny miesiąc z rzędu przyniósł deflację, co prawie na 100 proc. oznacza kolejną obniżkę stóp procentowych NBP. Wszystko więc wskazuje na to, że kredyty jeszcze stanieją. Przy tak pozytywnych wskaźnikach, co prawda zwiększyła się liczba podpisanych umów kredytowych, ale biorąc pod uwagę warunki – bardzo niewiele.