Z danych Ministerstwa Finansów wynika, że na koniec ub.r. zaległości podatkowe przekroczyły 117 mld zł. Nastąpił wzrost o ponad 1% rdr. Ponadto w relacji rocznej widać, że długi urosły w 7 województwach, a w 9 zmniejszyły się. Ostatnio zdecydowanie największe zaległości odnotowano w mazowieckim – ponad 50 mld zł. Z kolei krajowe wyniki poszczególnych danin pokazują, że przeszło 80% należności dotyczyło VAT-u. Wyniosły one 94,3 mld zł, czyli o 1 mld zł więcej niż na koniec 2021 roku. Niektórzy eksperci uważają, że przy wysokiej inflacji taki wzrost jest dość niewielki. I przewidują, że podatnicy będą coraz więcej zalegać fiskusowi, zwłaszcza że obciążeń fiskalnych przybywa, a aktywność organów podatkowych stale rośnie.

Spis treści:

Delikatny wzrost

VAT „liderem”

Nadzieje i prognozy

Delikatny wzrost

Z danych Ministerstwa Finansów wynika, że na koniec ub.r. zaległości podatkowe w całej Polsce wyniosły 117,4 mld zł. To o 1,2% więcej niż wg stanu na 31 grudnia 2021 roku.

– Ubiegły rok był bardzo burzliwy, zarówno pod względem zmian w przepisach podatkowych, jak i rosnącej inflacji. Można było się spodziewać znacznych opóźnień w płaceniu podatków. W mojej ocenie, wykazany wzrost jest dość niewielki, biorąc pod uwagę wszystkie obiektywne czynniki – stwierdza doradca podatkowy Natalia Stoch-Mika.

Na koniec ub.r. największe zaległości dotyczyły woj. mazowieckiego – 50,6 mld zł (rok wcześniej – 48,4 mld zł). Na kolejnych miejscach w zestawieniu mamy woj. śląskie – 13,6 mld zł (14,2 mld zł), wielkopolskie – 11,4 mld zł (11,9 mld zł), dolnośląskie – 6,9 mld zł (7,4 mld zł), a także łódzkie – 6,4 mld zł (5,4 mld zł). Natomiast na końcu odnotowano woj. świętokrzyskie – 1,2 mld (rok wcześniej – 1,1 mld zł), opolskie – 1,4 mld zł (1,5 mld zł), a także lubuskie – 1,6 mld (1,6 mld zł).

– Niezmiennie największe zaległości występują w województwie mazowieckim. W stolicy Polski działa większość spółek giełdowych i zagranicznych, ale też ogólnie dużych i średnich firm. I właśnie tam odprowadzają one swoje podatki. I dlatego większa liczba podmiotów gospodarczych na danym terenie skutkuje wyższymi zaległościami – tłumaczy doradca podatkowy Ewa Flor.

Dane z końca ub.r. wskazują na wzrost zaległości podatkowych w 7 województwach i zmniejszenie ich w 9 woj. w relacji rocznej. Zdaniem prof. Adama Mariańskiego, prezesa Polskiego Instytutu Analiz Prawno-Ekonomicznych, przewaga spadków może wynikać z tego, że organy dysponują coraz liczniejszymi narzędziami do egzekwowania należności publicznoprawnych. Z kolei Natalia Stoch-Mika wyraża nadzieję, że pomniejszenie zaległości jest efektem działań podatników, a nie urzędników. Płatnicy, którzy pilnują terminowego regulowania zobowiązań podatkowych, przyczyniają się do ww. spadków.

– Różnice w zaległościach podatkowych poszczególnych województw z punktu widzenia wierzyciela, jakim jest Skarb Państwa, nie mają większego znaczenia. Korelowanie pomiędzy skutecznością egzekwowania należności a danym terenem może natomiast wskazywać na skuteczność windykacji zaległości podatkowych w poszczególnych województwach – wskazuje Ewa Flor.

VAT „liderem”

Uwzględniając podział na poszczególne podatki, należy wskazać, że na koniec 2022 r. największe zaległości dotyczyły VAT-u – 94,3 mld zł (rok wcześniej – 93,4 mld zł). Dalej widać akcyzę – 10,6 mld zł (rok wcześniej – 10,5 mld zł), PIT – 7,4 mld zł (7,8 mld zł) oraz CIT – 4,9 mld zł (4,2 mld zł), GRY – 39,6 mln zł (na koniec 2021 r. – 64,9 mln zł), PSD – 25,1 mln zł (15,9 mln zł), a także zniesione – ok. 1,5 mln zł (1,5 mln zł). Na końcu zestawienia mamy FIN – 0 zł (rok wcześniej – 466 tys. zł), jak również kopaliny – 0 zł (0 zł).

– Kwota zaległości jest wyższa, im większy udział ma dany podatek w ogólnych przychodach podatkowych. Za ok. połowę z nich odpowiada VAT i dlatego jest na pierwszym miejscu. Dalej mamy akcyzę – udział na poziomie ok. 19%, PIT – ok. 17%, a także CIT – ok. 11% – tłumaczy Ewa Flor.

Według uzyskanych danych za 2022 rok, VAT odpowiada za 80,4% zaległości podatkowych. Jak podkreśla prof. Adam Mariański, skala zadłużeń, jaką obejmuje, wynika z powszechności tego podatku. Poza tym forma opodatkowania, obejmująca liczne zwolnienia, wyłączenia i wyjątki, tworzy szeroki obszar do interpretacji ich stosowania. Czasem są one podważane w toku kontroli. Ponadto na pogłębienie zadłużenia, choć w coraz mniejszym stopniu, wpływają tzw. procedery karuzel VAT.

– Wzrost zaległości o 1 mld zł rdr. w przypadku podatku VAT nie jest duży, biorąc pod uwagę wysokość inflacji. Może on być spowodowany ogólną podwyżką cen i nie powinien być niepokojący. Z moich obserwacji wynika, że największym problemem podatników, którzy mają zaległości w tym podatku, jest utrzymanie płynności w firmie. Zależy to głównie od terminowego regulowania należności przez odbiorców usług lub towarów. W mojej ocenie, przedsiębiorstwa, które mają odpowiednio zorganizowane działy monitorowania należności, zachowują płynność i terminowo regulują zobowiązania podatkowe – przekonuje doradca podatkowy Natalia Stoch-Mika.

Widać, że rdr. wzrosły też zaległości podatkowe podatników związane z akcyzą, CIT-em i PSD. Prof. Mariański wyjaśnia, że wzrost zadłużenia w obszarze akcyzy może być pokłosiem różnej interpretacji i stosowania przepisów przez podatników, wobec wtórnej ich wykładni, jaką przyjmuje organ podatkowy. W opinii eksperta, wzrost zadłużenia w CIT jest z kolei sygnałem, iż w obecnych warunkach gospodarczych coraz więcej MŚP ma problemy z zachowaniem płynności finansowej. Ich sytuacji nie poprawiło zastosowanie ulgi tzw. CIT estońskiego, wprowadzonej przez Polski Ład. Takie czynniki przekładają się również na zwiększenie zadłużenia w PSD.

Nadzieje i prognozy

– Mam nadzieję, że ten rok przyniesie spadek w opóźnieniach w regulowaniu zobowiązań podatkowych i będzie spokojniejszy we wprowadzaniu zmian w przepisach podatkowych. To pozwoliłoby przedsiębiorcom na lepsze zarządzanie płynnością w swoich firmach, w tym także na sprawniejsze zaspokajanie należności podatkowych państwa – zapewnia Natalia Stoch-Mika.

Natomiast doradca podatkowy Ewa Flor przypomina, że obecnie wychodzimy z okresu post-covidowego, mamy wysoką inflację, rozpoczął się też drugi rok wojny za wschodnią granicą, a także rok wyborczy w Polsce. Dodatkowo co chwilę słyszymy o nowych podatkach, wydatkach czy zobowiązaniach dla podatników. Należy założyć, że będzie to kolejny trudny czas dla przedsiębiorców, co z pewnością przełoży się na zaległości podatkowe.

– Coraz liczniejsze i większe obciążenia fiskalne będą zmniejszały dochody podatników i w przypadku niektórych branż, jak np. hotelarstwa, prowadziły do upadłości. Dodatkowo, coraz bardziej agresywne działania organów i liczne sposoby nie tylko egzekwowania, ale i zabezpieczenia majątku, będą skutkowały zmniejszaniem się zasobów po stronie podatników, a więc zwiększaniem ich zadłużenia – podsumowuje prezes Polskiego Instytutu Analiz Prawno-Ekonomicznych.

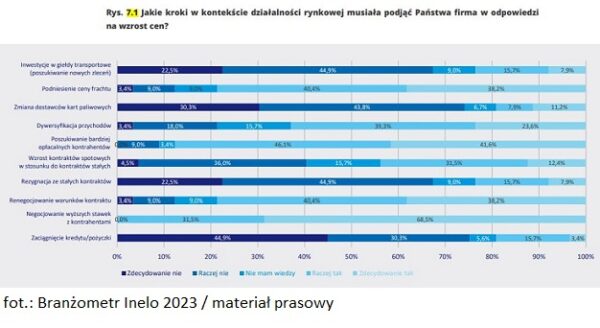

Branża TSL stanowi jeden z fundamentalnych sektorów gospodarki w Polsce, a ostatnie lata nie sprzyjały stabilnemu prowadzeniu biznesu. Według najnowszego raportu Grupy Inelo oraz Polskiego Instytutu Transportu Drogowego, niemal każda z zapytanych firm odnotowała w ubiegłym roku podwyżkę kosztów prowadzenia działalności (98 proc.).

Branża TSL stanowi jeden z fundamentalnych sektorów gospodarki w Polsce, a ostatnie lata nie sprzyjały stabilnemu prowadzeniu biznesu. Według najnowszego raportu Grupy Inelo oraz Polskiego Instytutu Transportu Drogowego, niemal każda z zapytanych firm odnotowała w ubiegłym roku podwyżkę kosztów prowadzenia działalności (98 proc.).

W pierwszych dwóch tygodniach 2023 roku pojawiło się w mediach wiele wypowiedzi na temat wprowadzenia euro w Chorwacji. Niektórzy politycy, w tym premier Mateusz Morawiecki, używają tego przykładu, aby straszyć Polaków nieprawdziwymi albo przerysowanymi informacjami na temat euro.

W pierwszych dwóch tygodniach 2023 roku pojawiło się w mediach wiele wypowiedzi na temat wprowadzenia euro w Chorwacji. Niektórzy politycy, w tym premier Mateusz Morawiecki, używają tego przykładu, aby straszyć Polaków nieprawdziwymi albo przerysowanymi informacjami na temat euro.

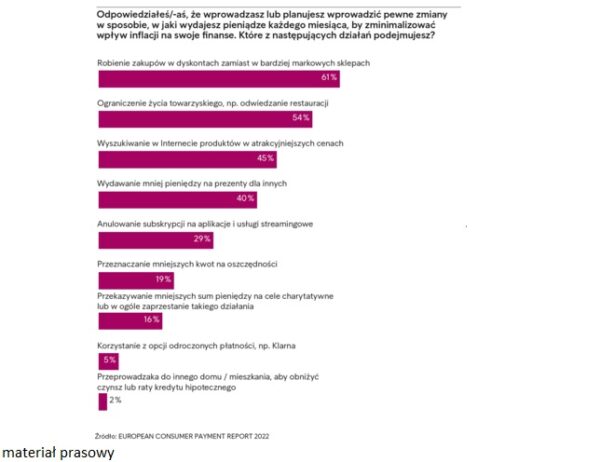

W tegorocznym raporcie Intrum, ”European Consumer Payment Report” zupełnie nie widać już optymizmu, którzy respondenci badania deklarowali w 2021 r.

W tegorocznym raporcie Intrum, ”European Consumer Payment Report” zupełnie nie widać już optymizmu, którzy respondenci badania deklarowali w 2021 r.

Według analizy ponad 40 tys. cen, w sierpniu br. zakupy w sklepach były droższe średnio o 23,7% niż rok wcześniej. Podwyżki na dwucyfrowym poziomie objęły wszystkie badane kategorie. Znów najmocniej poszły w górę art. tłuszczowe, tym razem o 58,9% rdr. Dla przykładu, olej zdrożał o 73,2%. Ceny margaryny zwiększyły się 58,4%, a masła – o 45,2%. Z kolei cukier skoczył w relacji rocznej o 92,2%, co znacząco wpłynęło na wynik produktów sypkich. Do tego mąka i makaron podrożały o blisko 40%. Cała ta kategoria odnotowała wzrost o 42,1%. Z tego wynika, że ww. grupy towarów najmocniej wpływają na ogólną drożyznę w sklepach. Najmniej dotkliwa zmiana dotyczy owoców – skok o 13,2%. Używki zdrożały o 13,9%, a warzywa – o 15,2%.

Według analizy ponad 40 tys. cen, w sierpniu br. zakupy w sklepach były droższe średnio o 23,7% niż rok wcześniej. Podwyżki na dwucyfrowym poziomie objęły wszystkie badane kategorie. Znów najmocniej poszły w górę art. tłuszczowe, tym razem o 58,9% rdr. Dla przykładu, olej zdrożał o 73,2%. Ceny margaryny zwiększyły się 58,4%, a masła – o 45,2%. Z kolei cukier skoczył w relacji rocznej o 92,2%, co znacząco wpłynęło na wynik produktów sypkich. Do tego mąka i makaron podrożały o blisko 40%. Cała ta kategoria odnotowała wzrost o 42,1%. Z tego wynika, że ww. grupy towarów najmocniej wpływają na ogólną drożyznę w sklepach. Najmniej dotkliwa zmiana dotyczy owoców – skok o 13,2%. Używki zdrożały o 13,9%, a warzywa – o 15,2%.